はじめに

みなさんは、金融リテラシーという言葉を聞いたことがありますか?

最近ではよく耳にする言葉になってきました。

簡単に説明すると、お金に関する知識を正しく身につけ、自ら適切に判断をし行動ができる能力のことです。

日本人は欧米人と比較して、この金融リテラシーが低いと言われています。

金融広報中央委員会が行なった、金融リテラシー調査(2019年)を見てみると、米国調査(2015年調査)との比較では、共通の正誤問題の正答率は米国が53%に対して日本は47%。OECD調査(2015年調査)との比較でも、日本(60%)は英国(63%)、ドイツ(67%)、フランス(72%)など諸外国の中でも低いことがわかります。

あっちゃんパパ

あっちゃんパパ世界の「常識」が日本では「非常識」になってしまっているんですね

この記事では、なぜ子育て世代の夫婦が金融リテラシーを身につけなければならないのか、家族の将来のために今の自分たちに何ができるかについて解説していきます。

この記事を読んでいただくと、次のことが理解できます。

- 子育て世代の夫婦に金融リテラシーが必要な理由

- 子育て世代が抱く人生のリスク

- 将来のために私たちが今出来る事

子育て世代の夫婦が抱くリスクとは?

収入減少のリスク

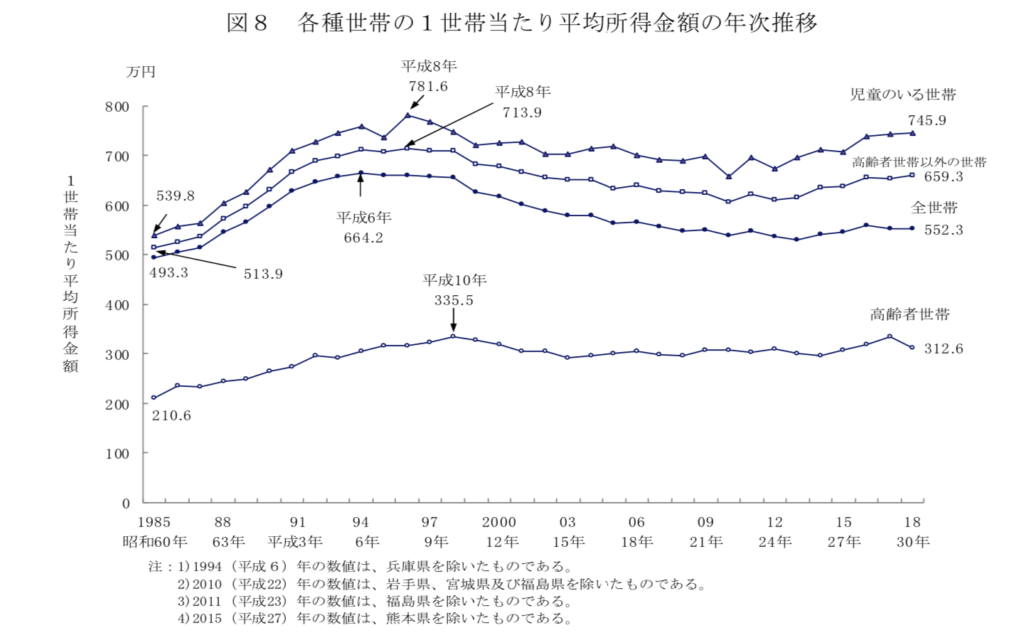

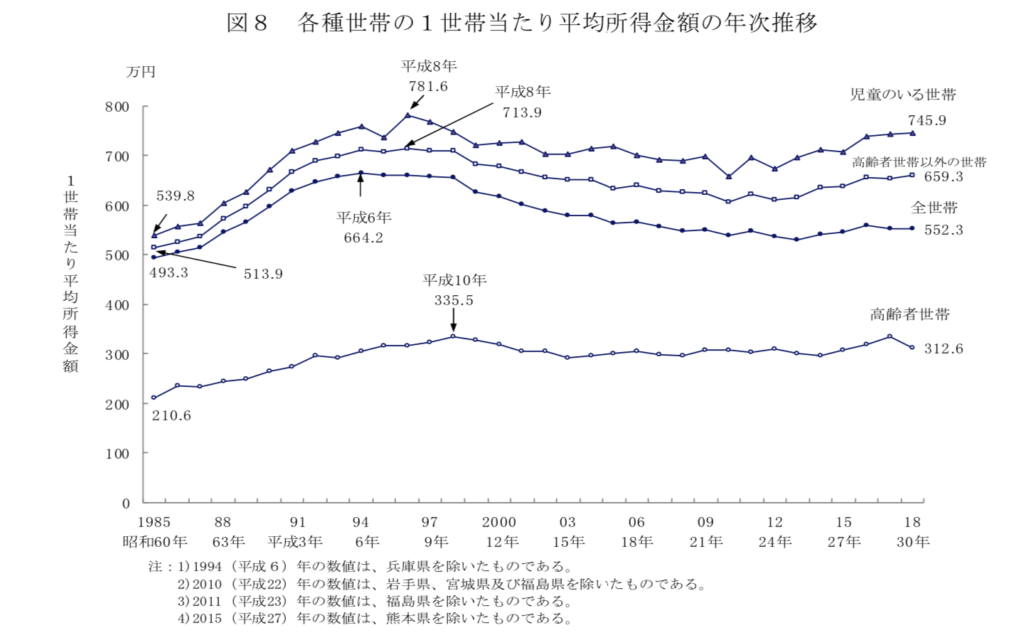

次のグラフは1世帯当たりの平均所得金額の年次推移です。(厚生労働省の国民生活基礎調査2019年)

2000年代に入ってからは児童のいる世帯の平均所得はほぼ横ばい、全世帯では減少傾向となっていることがわかりますね。

今からの未来30年が過去30年と同じように推移をすると仮定すれば、今のままの生活を続けていても将来の収入が大きく増える可能性は低いということです。

物価上昇のリスク

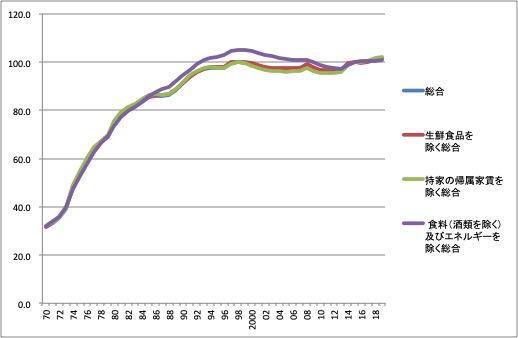

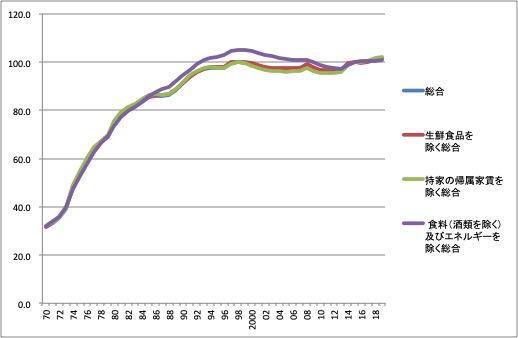

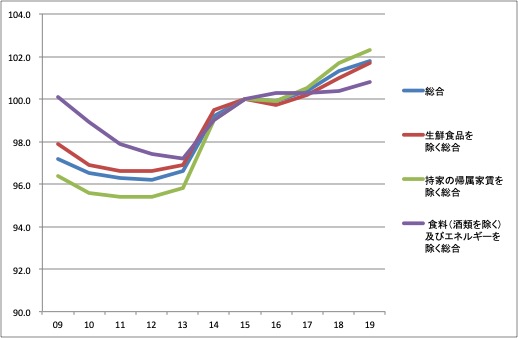

次に、総務省発表の消費者物価指数をグラフにしてみました。

消費者物価指数とは物やサービスの価格を表す指標で、指数が大きくなると物価上昇と考えます。

1970年代から1990年代へかけて大きく上昇し、直近10年においても緩やかな上昇が見られます。

10年前に1万円で購入できていた物が、すでに1万円で購入できなくなっているというのが現実なのです。

日本銀行は、消費者物価指数の前年比2%上昇という目標を掲げ、金融政策を行なっているため今後も物価は上昇し続けることが予想されます。

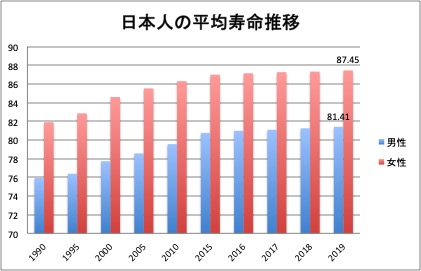

長生きのリスク

もちろん長生きすること自体がリスクということではありません。

年を重ねていくことはとても幸せなことです。

しかしここで理解して頂きたいのは、長く生きるということは、その分お金が必要になるということです。

厚生労働省によれば、2019年の日本人の平均寿命は男性が81.41歳で女性が87.45歳。前年から見ると、それぞれ0.16歳と0.13歳プラスとなりました。過去データを見てみると、年々寿命は伸びていることがわかります。

教育費上昇のリスク

子供を育てていくためには、教育費が必要になります。

幼児教育及び保育の無償化、小中高の授業料無償化などは習い事や塾などにお金がまわせるのでとてもありがたいですよね。

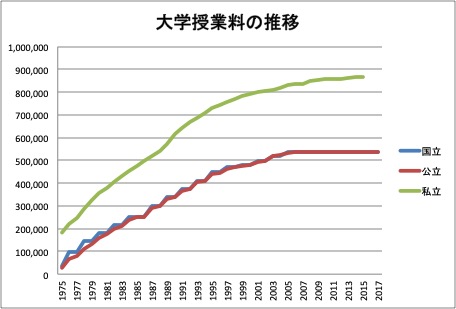

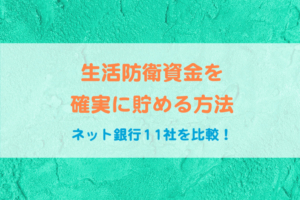

次のグラフは、大学授業料の推移を表したものです。1975年から比べると大きく上昇しています。

このデータによると、私が生まれた1987年時点の国立大学授業料は300,000円でしたが、18年後の大学入学時である2005年時点では535,800円と20万円以上上昇していることがわかります。これを見た時はとても驚きました。このように、教育に関わる費用が上昇するリスクを踏まえた上で、教育資金がいくら必要なのか考え準備しなくてはなりません。

老後の生活費不足リスク

“老後2000万円問題“として、テレビなどでも大きく取り上げられたことで注目されました。

金融庁の金融審査会労働ワーキンググループによる報告書によれば、年金収入で生活する一般的な高齢夫婦無職世帯(夫65歳以上、妻60歳以上のみの無職世帯)では、収入約21万円に対して支出約26万円であり毎月約5万円の赤字が発生するため、自身が保有する金融資産より補填する必要があるのです。

災害・疫病のリスク

最近では、2019年末頃から新型コロナウィルス感染症が世界的に流行したことにより、収入が減少した方も多くいらっしゃいます。

また、日本列島全域に甚大な被害を及ぼす南海トラフ大地震や首都直下地震などの大規模な地震が今後30年で70〜80%の確率で発生するといわれています。今後50年以上生活するということは、このような災害や疫病により予想外の出費が発生する可能性もあるのです。

少し心配になってしまいましたか?しかしこれらのリスクを知った上で、しっかりと資産形成をしていけば大丈夫です。

資産形成のステップ

ステップ1 支出を減らす

資産形成を行うに当たりまず、支出を知ることと支出を減らすことが重要です。

毎月何にいくら使っているのかを把握することから始めましょう。

毎月の支出がいくらなのかかわからない方は、家計簿をつけるようにしましょう。

支出を減らすには、固定費の中で金額が大きいものから削減していきます。

例えば、住居費、ローン、携帯代、電気代、インターネット回線代などです。

固定費を削減するメリットは、一度見直せばそれ以降見直しが必要ないことです。

年間を通してかなり大きな額の節約が可能です。

以下の記事で、節約をするための方法を詳しく解説していますのでぜひ読んでみてください。

ステップ2 貯金

節約と同時に現金の貯金を始めましょう。

貯金額の目安は住む土地や家族構成、世帯年収により異なります。

目安としては現在の収入がなくなっても3〜6ヶ月生活できる額(生活防衛資金)というのが安心できる金額です。

3〜6ヶ月と少し幅が広いのは、例えば、年齢20代でフルタイムで勤務可能な方と、年齢50代で時短勤務のみの勤務希望の方では、就職活動に必要な期間が変わってくるためです。

以下の記事で、生活防衛資金を準備するための具体的な手順を解説しています。

ステップ3 長期投資

必要な金額が貯金できたら、次は長期投資でお金を運用していきます。

デイトレードなど短期的な取引で利益を得る投資方法ではありません。

投資と聞くと、怖いとかギャンブルと同じ、とか大損しそうとかいろいろとマイナスのイメージを持つ方も多いでしょう。

その様に考えてしまうのも金融リテラシーが低い日本人の特徴です。

お金を預金から投資へまわすことでこの記事で紹介した様々なリスクを回避できるのです。

もちろん投資には投資のリスクがありますので、それをしっかりと理解する必要はあります。

つみたてNISAやiDeCoなどの節税ができる制度を併用することで、老後に必要な資産は、高い確率で形成することができます。

今までの学校教育の中では投資という考え方を学ぶカリキュラムがありませんでした。しかし、2022年4月から高校家庭科の中で、資産形成に関する株式や債券、投資信託などの授業が追加されることになりました。

金融リテラシーの向上を目的としてのものと思われます。親として知識と経験を重ねておくことは今後の教育にもきっと役に立ちますね。

長期投資で効率良く資産を増やすためには、時間をかけることが重要です。長期投資では主に複利で利益を出していきます。

例えば、2020年に、年間利回り5%の金融商品に100万円を投資したとします。2021年には利息が付いて105万円になります。2022年には105万円に5%利息がつくので110.25万円となります。2023年には110.25万円に5%の利息がつき115.76万円・・・このように利息で得られたお金を再投資していくことで、時間をかければかけるほど資産が増えていくのです。

長期投資に関して以下の記事で詳しく解説しているのでぜひ読んでみてください。

ステップ4 収入を増やす

長期投資で効率良く資産を増やすためには、もう一つ、投資金額を増やすことが効果的です。

銀行にお金を預けていても利息は約0.001%です。100万円預けると、1年後の利息は10円です。

銀行の口座には3〜6ヶ月分の生活費+直近で大きな支払いがある場合にはその分を上限として、その他の余剰金は投資へまわすことを検討しましょう。

投資には暴落のリスクがあるため、5年10年以内に必要なお金(車や住宅購入等)は現金で保有したほうが良いでしょう。

そのほか投資金額を増やすには、サラリーマンの方でしたら仕事を頑張ってお給料を増やすあるいは副業での収入を増やすといった方法もあります。

最近は副業のバリエーションも増えており、ウーバーイーツなどの宅配バイトから、クラウドソーシングなどで個人のスキルをお金に変えることができるようになりました。ぜひ取り組んでいきたいものです。

まとめ

ここまで、子育て世代夫婦が抱くリスクと資産形成に必要なことをお話ししてきました。私たち子育て中の夫婦がやるべきことは次の4つです。

- 子育てと長生きのリスクを知る

- 支出を減らす

- 生活防衛資金を貯める

- 短期中期で使わないお金は投資へ

- 本業・副業の収入をアップ

終わりに

誰かと差をつけるためではなく、自分たちと子供達のためにもぜひ実践していきましょう。

この記事を最後まで読んでくださったみなさまの明日がもっと豊かになりますように。

コメント